こんばんは。(#^.^#)

103万円→178万円が、選挙後も話題になっているようです。

先日の説明を端折り過ぎて気になっていたので、もう少し丁寧に書いてみたいと思います。

103万円という金額は、その限度額を意識して働いておられる方には、何と何の合計で、その金額が出来上がっているかご存じだと思いますが、直接関係のない方には、数字だけを目にして、イマイチ、???状態かも知れません。

それを、我が家の子供や孫に説明するつもりで書いてみたいと思います。

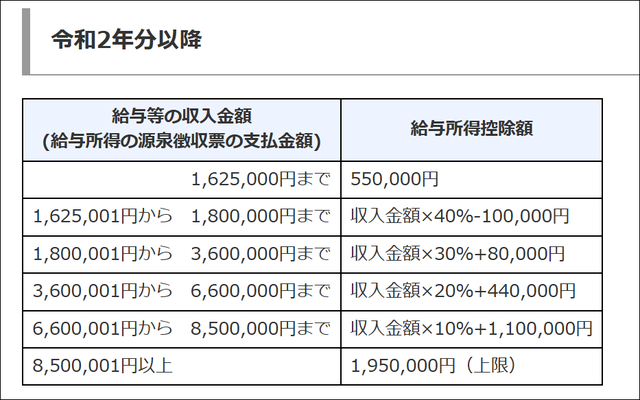

所得税に関する法律には、お給料の収入額に応じて「給与所得控除」というものがあります。

これは、事業者の場合で言えば、ほぼ「青色申告特別控除」に該当するもので、最低限、これだけは収入から控除して欲しいよね?という金額です。

画像は、国税庁のサイトに記載してあるのですが、ご覧のように、年間のお給料が一番低い1,625,000円までの人で550,000円控除されることになっています。

以下も国税庁のサイトからですが、ズバリ「青色申告特別控除」と同じです。

つまり、事業者も給与所得者の方も、公平に控除されている訳です。

まあ、電子申告すればとか、白色申告だったらとか細かいツッコミは無しでお願いします。

(それぞれ、する人のメリットと、しない人のデメリットなので)

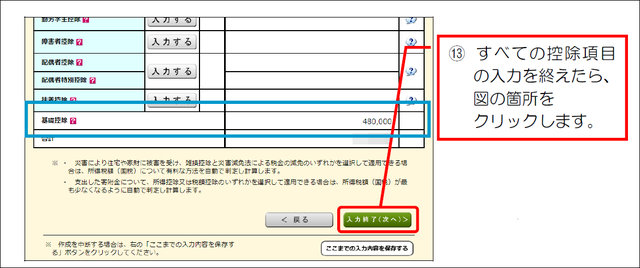

次に、確定申告書を見ると(給与所得だけの方は、あまり、目にされないかも知れませんが)所得から控除される項目で、全員、必ず控除される項目として、「基礎控除」があります。

画像は、確定申告書の一部(申告書作成途中の画像)ですが、テキストの赤線と被って見づらいので青枠にした部分にご注目いただくと、一律480,000円が控除されます。

他の控除項目は「入力する」ボタンをクリックして、個々に必要な情報を入力すると、控除額が反映されるようになっていますが、「基礎控除」だけは、全員一律480,000円なので、何もしなくても入力されています。

これで、お分かりになったかと思いますが、最低限の給与所得控除額55万円と全員一律に控除される基礎控除額48万円を足して103万円までの収入なら税金が掛からないという訳です。

103万円-55万円-48万円=0円(課税所得が0円になるので、所得税が掛からない)

そのため、パートで働かれている奥様とか、アルバイトをしている学生は103万円以内の収入に抑えようと苦労されるわけで、これが103万円の壁と言われるものです。

収入が少なければ、税金が控除されなくても、当然、手取りも少ないわけで…。

「手取り額を増やそう!」となる訳です。

物価はどんどん上がる、学費や学生の生活費も上がる。

もっと働きたいのに、103万円の壁のために働けなくて収入は増えない。

(これも、税金払って、もっと働けばいいじゃん!というツッコミは無しでお願いします)

国民民主党が178万円という数字を出された根拠は、次のようだろうと思います。

103万円という額は1995年に設定されたもので、その年の最低賃金は611円だったのです。

つまり、1,030,000÷611≒1,685時間/年→約140時間/月

611円×140時間=85,540円/月です。

それから、28年間も経過して、物価も高騰し、最低賃金も上がりました。

2024年の最低賃金が1,055円ということで、103万円に抑えようとすると、

1,030,000÷1,055≒976時間/年→約81時間/月

要は、月に約140時間働けていたものが、103万の壁が変わっていなかったために、現在は、月に81時間しか働けなくなってしまったという訳です。

もう、お分かりかと思いますが、611円の時代の103万円に対する金額が1,055円の時代の178万円ということですね。

たぶん、「たまきチャンネル」で金額の根拠を示されていたのではないかと思います。

103万円÷611×1,055≒178万円で178万円にされたかと想います。

年間178万円まで所得税は掛からないようにしよう!というものですね。

で、178万円が最低額として通る場合、最初の給与所得控除55万円に上乗せすると、給与所得控除のない事業者に不公平になるので、青色申告特別控除額も変更する必要が出て来ます。

また、最低額の給与所得控除額を変更すると、それより上の収入区分の方の控除額の変更も必要になるかも知れません。

ということで、誰でも、一律控除される「基礎控除額」に上乗せされるのであれば、税法改正も大変ではないし、高所得者を除いて、全員、所得税がお安くなることになります。

その代わり、社会保険料の制度が現行のままと仮定するなら、社会保険料の負担が生じますし、「配偶者特別控除」や「扶養控除」、「勤労学生控除」などにも関わってきます。

そこで、それらを踏まえて、この金額まで働くのがお得かどうかをシミュレーションしてくださったのが先日の山田先生のYouTubeになる訳です。

その結果、社保などを負担しても、手取率はほぼ減らないという結果で、凄いなぁと…。

国家としても、国民年金の加入者数が増えることになるので、良いですよね。

ちなみに、そんなに税収が減ったら、国家予算に問題が出るだろう?って思われる方は、ちょうど、今日のたまきチャンネルで、具体的な数字を挙げて、大丈夫なんだということを示してくださっていますので、ご覧になってみると良いかも知れません。

高橋先生(高橋洋一チャンネル)も、外為特会(外国為替資金特別会計)があるので、7兆円程度は余裕だろうとおっしゃっていました。

収入が増えれば、消費も増えるだろうし、企業の生産性も高まるだろうし、結局、経済がプラス方向に進展していくことになるので、消費税増税をされなくても、国家予算が回っていくことになり、国民に目を向けてもらっている政策だということがよく理解できますね。(#^.^#)

今日は長くなってしまったので、会計ソフトの操作は、明日以降に書かせていただきます。

コメントをお書きください